経営と経理

役員又は使用人に金銭を貸し付けたとき

コロナウイルスの感染拡大に伴う休業等により給与の減少等を理由に従業員へ金銭の貸し付けを行う事例が見受けられます。

この時、無利息又は低い利息で金銭を貸し付けた場合には、通常の利息との差額を給与として従業員が課税されることになるため注意が必要です。

役員又は使用人に貸し付けた金銭の利息について

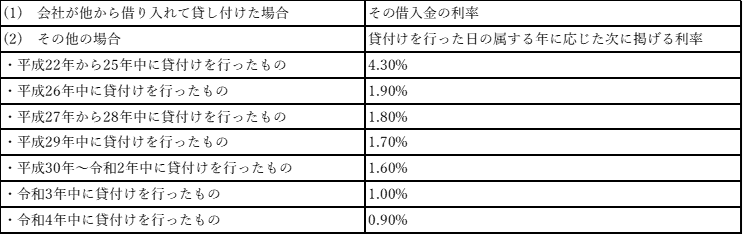

通常の利息がどの程度か判断に迷うと思いますが、国税庁が公表している所得税基本通達では、貸し付けを行った年により以下の利率により計算すれば、給与として課税しないとしています。

注、使用人に対する住宅資金の貸付けを平成22年12月31日までに行った場合には、年1%の利率を基準とする特例があります。

ただし、低い利息で貸し付けた場合でも、所得税基本通達では、

次の(1)から(3)までのいずれかに該当する場合には、上記にかかわらず、給与として課税しなくてもよいとされています。

(1) 災害や病気などで臨時に多額の生活資金が必要となった役員又は使用人に、その資金に充てるため、合理的と認められる金額や返済期間で金銭を貸し付ける場合

(2) 会社における借入金の平均調達金利など合理的と認められる貸付利率を定め、この利率によって役員又は使用人に対して金銭を貸し付ける場合

(3) (1)及び(2)以外の貸付金の場合で、上記1の利率により計算した利息の額と実際に支払う利息の額との差額が1年間で5,000円以下である場合

また利息の上限については、利息制限法の利息の制限に反しないよう注意が必要です。

(年利上限を超える利息の定めは、超過分について無効となります。)

| 貸付元金が10万円未満の場合 | :年20% |

| 貸付元金が10万円以上100万円未満の場合 | :年18% |

| 貸付元金が100万円以上の場合 | :年15% |

役員や従業員からの申し出であり利息を計算せずに応えてしまいそうですが、各種法令に則った対応が必要となります。

従業員貸付制度を整備して備えておく、貸し付け時に金銭消費貸借契約書を作成して契約内容を明確にするなど、対応をきちんとしておくことが望ましいといえます。